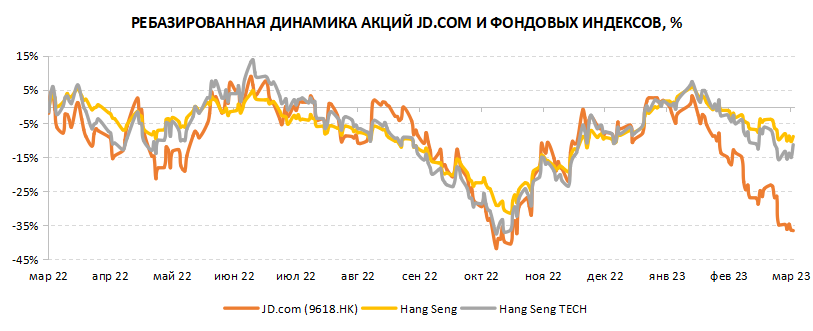

С начала 2023 года акции JD.com скорректировались на 30% при отсутствии негативных новостей и сильно отстали от широкого рынка. Акции торгуются вблизи октябрьских минимумов, тогда как Hang Seng сейчас на 35% выше минимумов прошлого года. JD.com торгуется со средним дисконтом 50% по мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогов в КНР и США, и в текущих реалиях фундаментальная оценка компании неоправданно низкая. Мы ждем от компании хороших результатов в 2023 году на фоне постепенного восстановления потребительского спроса после отмены ковидных ограничений в КНР. На среднесрочном горизонте JD.com имеет все шансы обогнать по динамике широкий рынок и своих конкурентов.

| 9618.HK | Покупать | ||||

|---|---|---|---|---|---|

| Целевая цена 12М | HKD 203,30 | ||||

| Текущая цена* | HKD 152,50 | ||||

| Потенциал роста | 33,3% | ||||

| ISIN | KYG8208B1014 | ||||

| Капитализация, млрд HKD | 485,1 | ||||

| EV, млрд HKD | 352,0 | ||||

| Количество акций, млрд | 3,2 | ||||

| Free float | 79% | ||||

| Финансовые показатели, млрд CNY | |||||

| Показатель | 2022 | 2023Е | 2024E | ||

| Выручка | 1 046,2 | 1 146,6 | 1 272,6 | ||

| Скорр. EBITDA | 33,6 | 34,6 | 43,3 | ||

| Скорр. чистая прибыль | 28,2 | 30,5 | 38,1 | ||

| Скорр. развод EPS, CNY | 8,86 | 11,04 | 12,93 | ||

| Показатели рентабельности | |||||

| Показатель | 2022 | 2023Е | 2024E | ||

| Скорр. маржа EBITDA | 3,2% | 3,0% | 3,4% | ||

| Скорр. чистая маржа | 2,7% | 2,7% | 3,0% | ||

| ROA | 5,2% | 3,9% | 4,9% | ||

| ROE | 13,4% | 9,6% | 11,0% | ||

| Мультипликаторы | |||||

| Показатель | LTM | NTM | |||

| EV/EBITDA | 10,5 | 8,2 | |||

| P/E | 13,9 | 11,5 | |||

Мы присваиваем рейтинг «Покупать» акциям JD.com с листингом в Гонконге с целевой ценой HKD 203,30 на следующие 12 месяцев и потенциалом роста 33,3%.

По ADS JD.com с листингом в США целевая цена составляет $ 51,80 на следующие 12 месяцев с потенциалом роста 31,1%.

JD.com — китайская технологическая компания и один из ведущих игроков в отрасли электронной коммерции в КНР.

Открытие китайской экономики в начале 2023 года является мощным драйвером роста для восстановления потребительского спроса и розничных продаж. Мы ждем, что в 1-м полугодии восстановление внутреннего спроса будет скорее плавным, а во 2-м полугодии — более резким. Приоритетной задачей властей в этом году станет стимулирование внутреннего спроса, чтобы домохозяйства начали тратить свои сбережения. В 2023 году прогнозируется расширение отрасли e-commerce в Поднебесной на 14% г/г, до $ 1,5 трлн, по сравнению с ростом на 4% г/г в прошлом году.

По результатам 2022 года выручка JD.com поднялась на 10% г/г. Рост ключевого сегмента JD Retail составил 7% г/г, а быстрорастущего сегмента JD Logistics — 31% г/г.

JD.com демонстрирует хорошие показатели операционной эффективности. По итогам 2022 года скорр. чистая маржа составила 2,7%, а скорр. маржа EBITDA — 3,2%, оба показателя оказались рекордными.

JD.com также зафиксировала рекордные показатели денежного потока по итогам 2022 года — OCF в размере 57,6 млрд юаней (+29% г/г) и FCF в размере 35,6 млрд юаней (+36% г/г).

На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%. Средние темпы роста выручки в 2023–2025 гг. оцениваются в 10% в год.

Текущая оценка компании в разы ниже средних исторических значений. Акции торгуются с мультипликатором P/E NTM на уровне 11,5х (против среднего 25,0х) и EV/EBITDA NTM на уровне 8,2х (против среднего 22,6х).

Основным риском для бизнеса JD.com, на наш взгляд, является длительное восстановление экономической активности и темпов роста ВВП Китая даже после отмены ковидных ограничений. Геополитические риски, связанные с Тайванем и листингом в США, к концу прошлого года заметно ослабли.

Описание эмитента

JD.com — китайская технологическая компания, один из ведущих игроков в отрасли электронной коммерции в КНР. Компания основана в 1998 году, в 2014 году JD.com получила листинг на бирже NASDAQ в США, а в 2020 году — на Гонконгской бирже.

Онлайн-маркетплейс JD.com насчитывает более 580 млн ежегодно активных пользователей и предлагает покупателям широкий выбор товаров во всех основных категориях, в том числе продуктов питания, от национальных и международных производителей. Благодаря обширной логистической сети 90% заказов на территории Китая доставляется покупателям в тот же день. По качеству и скорости обслуживания JD.com нет равных в мире, компания обгоняет даже американского онлайн-ретейлера Amazon.com.

Помимо этого, JD.com управляет самыми крупными логистическими парками в Азиатском регионе, владеет более 1500 складских помещений совокупной площадью более 30 млн кв. м. Компания не только сама пользуется своей инфраструктурой, но и оказывает услуги бизнесу в таких направлениях, как складское хранение товаров, трансграничная доставка, интеллектуальные решения в сфере логистики и управления поставками.

Акции JD.com достаточно тесно коррелируют с индексом Hang Seng и отраслевым индексом Hang Seng TECH. Однако с конца января наблюдаем сильное расхождение акций и индексов. За последние 2 месяца акции JD.com просели гораздо сильнее широкого рынка при отсутствии негативных новостей. Мы считаем текущую распродажу в акциях неоправданной и ждем от компании хороших результатов в 2023 году на фоне постепенного восстановления потребительского спроса после отмены ковидных ограничений.

Источник: Reuters

Перспективы и риски

- Инвесторы возвращаются в Китай. Перспективы китайского фондового рынка в этом году выглядят лучше, чем западных рынков. Компартия КНР ставит целью темпы роста ВВП в 2023 году на уровне 5% г/г. Правительство намерено увеличить бюджетные расходы для стимулирования потребительского спроса и придания экономике импульса роста. Консенсус-прогноз аналитиков по ВВП КНР на текущий год также находится вблизи 5% г/г, а, например, Goldman Sachs ожидает роста китайской экономики на 6% г/г. С уверенностью можно сказать, что китайская экономика в текущем году обгонит глобальную экономику по темпам роста. С учетом глобальной макроэкономической конъюнктуры инвесторы все чаще выбирают китайский рынок в качестве альтернативы европейскому и американскому, опасаясь наступления рецессии в западных странах. Еще одним риском для Европы и США стали проблемы в банковском секторе.

- Будучи крупным игроком в отрасли e-commerce в Китае, JD.com выигрывает от дальнейшего роста онлайн-продаж в стране. Китайский рынок — самый большой рынок e-commerce, в 2022 году он вырос на 4% г/г и достиг $ 1,3 трлн, по данным Statista. Действовавшие на протяжении прошлого года ограничительные меры привели к существенному замедлению темпов роста отрасли по сравнению с 25% г/г в 2021 году и 28% г/г в 2020 году. Тем не менее электронная коммерция по-прежнему обгоняет по динамике совокупные розничные продажи, которые в 2022 году, по данным Национального бюро статистики Китая, снизились на 0,2% г/г. На текущий момент онлайн-продажи занимают 30% совокупных розничных продаж в стране, и доля их продолжает планомерно увеличиваться. В 2023 году прогнозируется расширение отрасли e-commerce в Поднебесной на 14% г/г, до $ 1,5 трлн, а к 2027 году рынок может достичь $ 2,4 трлн, что предполагает CAGR в 2022–2027 гг. около 13%. Активная урбанизация, проникновение интернета в сельские районы страны, рост численности городского населения, растущая доля среднего класса, рост среднедушевого располагаемого дохода также способствуют развитию отрасли e-commerce.

- Открытие китайской экономики в начале 2023 года является мощным драйвером для восстановления потребительского спроса и розничных продаж. В январе — феврале розничные продажи выросли на 3,5% г/г после снижения в октябре — декабре прошлого года. За 2 месяца текущего года заметно выросли траты населения на ювелирные украшения (+5,9% г/г), одежду (+5,4% г/г), мебель (+5,2% г/г) и косметические средства (+3,8% г/г). Одним из факторов роста потребительского спроса стало празднование китайского Нового года в последнюю неделю января. Мы ждем, что в 1-м полугодии восстановление внутреннего спроса будет скорее плавным, а во 2-м полугодии — более резким. Объем средств на депозитах домохозяйств в Китае увеличился с 10 трлн юаней в 2021 году до почти 18 трлн юаней в 2022 году. Приоритетной задачей властей в этом году станет стимулирование внутреннего спроса, чтобы домохозяйства начали тратить свои сбережения. Тогда средства пойдут в экономику и осядут в крупных компаниях.

- На протяжении последних 5 лет JD.com сохраняет высокие темпы роста бизнеса. В 2017–2022 гг. среднегодовые темпы роста выручки компании составили 24%. За этот период средние темпы роста продуктовой выручки составляют 21% в год, а сервисной выручки — 43% в год. Сегмент JD Retail является прочным фундаментом для компании, а локомотивом роста выступает сегмент JD Logistics, его среднегодовые темпы роста за указанный период составляют 81%. В 2022 году значительный вклад в рост логистического сегмента внесла консолидация компании Deppon Holdco. Помимо этого, в прошлом году в структуре доходов появился новый сегмент Dada, после приобретения JD.com доли в капитале Dada Nexus. Годовая выручка сегмента Dada составила 8 млрд юаней, это менее 1% общей выручки. За счет приобретения доли в компании Dada JD.com рассчитывает выйти на перспективный рынок доставки по требованию и составить конкуренцию Meituan.

- JD.com демонстрирует хорошие показатели операционной эффективности за счет экономии от масштаба и контроля над издержками. По итогам 2022 года скорр. чистая маржа составила 2,7%, а скорр. маржа EBITDA — 3,2%, оба показателя оказались рекордными. В целом розничная торговля всегда считалась достаточно низкомаржинальным бизнесом по сравнению с другими отраслями, так что показатели JD.com можно считать достойными. JD.com демонстрирует стабильно положительный денежный поток от операционной деятельности и свободный денежный поток, причем в 2022 году оба показателя оказались рекордными за всю историю.

- На фоне 30%-й коррекции в акциях с начала этого года текущая оценка компании стала в разы ниже средних исторических значений. Бумаги торгуются с мультипликатором P/E NTM на уровне 11,5х (против среднего 25,0х) и EV/EBITDA NTM на уровне 8,2х (против среднего 22,6х). Кроме этого, JD.com оценена в среднем на 50% ниже по мультипликаторам P/E NTM и EV/EBITDA NTM относительно аналогов в КНР и США. Такую оценку мы считаем неоправданно низкой, поэтому на среднесрочном горизонте JD.com имеет все шансы обогнать по динамике широкий рынок и своих конкурентов. Текущие уровни по компании выглядят весьма интересными для открытия или увеличения длинных позиций.

Финансовые показатели и прогнозы

По результатам 4Q 2022 выручка JD.com поднялась на 7% г/г и составила 295,4 млрд юаней. За 2022 год выручка показала прирост на 10% г/г. Совокупный торговый оборот на онлайн-площадках компании вырос по итогам года на 6% г/г.

Рост ключевого сегмента JD Retail остается невысоким, но стабильным. В 4Q доходы сегмента подросли на 4% г/г, а по итогам года — на 7% г/г. Операционная прибыль JD Retail увеличилась на 47% г/г за отчетный квартал, за счет этого операционная маржа выросла с 2,1% годом ранее до 3%.

Быстрорастущий сегмент JD Logistics вносит существенный вклад в общие результаты. Доходы сегмента за прошедший квартал выросли на 41% г/г, а по итогам года — на 31% г/г. Сегмент по итогам года впервые вышел на операционную безубыточность, его операционная прибыль составила 528 млн юаней против операционного убытка в размере 1,8 млрд юаней в 2021 году.

В структуре доходов в этом году появился новый сегмент Dada. Выручка сегмента составила 2,7 млрд юаней за квартал и 8 млрд юаней за год. Операционный убыток Dada за год составил 1,1 млрд юаней.

По итогам 4Q скорр. операционная прибыль JD.com составила 7,3 млрд юаней против 2,8 млрд юаней годом ранее. Благодаря контролю над операционными затратами в такое непростое для глобальной экономики время компании удалось в отчетном квартале повысить операционную эффективность в каждом из бизнес-сегментов. Скорр. операционная маржа составила 2,5% против 1% в аналогичном квартале 2021 года.

По итогам 4Q скорр. чистая прибыль, приходящаяся на акционеров, расширилась более чем в 2 раза и достигла 7,7 млрд юаней. Также в 2 раза расширилась скорр. чистая маржа — до 2,6% с 1,3% годом ранее.

JD.com зафиксировала рекордные показатели денежного потока по итогам 2022 года — OCF в размере 57,6 млрд юаней против 44,8 млрд юаней в 2021 году и FCF в размере 35,6 млрд юаней против 26,2 млрд юаней годом ранее.

| Финансовые показатели, млрд CNY | 4Q 2022 | 4Q 2021 | Изм. | 12М 2022 | 12М 2021 | Изм. |

|---|---|---|---|---|---|---|

| Выручка, в том числе: | 295,4 | 275,8 | 7% | 1 046,2 | 951,0 | 10% |

| JD Retail | 258,9 | 249,9 | 4% | 929,9 | 866,3 | 7% |

| JD Logistics | 43,0 | 30,5 | 41% | 137,4 | 104,7 | 31% |

| Скорр. EBITDA | 8,9 | 4,2 | >100% | 33,6 | 18,7 | 80% |

| Скорр. операционная прибыль | 7,3 | 2,8 | >100% | 27,6 | 13,4 | >100% |

| Скорр. чистая прибыль | 7,7 | 3,6 | >100% | 28,2 | 17,2 | 64% |

| Скорр. развод. прибыль на акцию, CNY | 2,41 | 1,11 | >100% | 8,86 | 5,38 | 65% |

| Скорр. операционный денежный поток | 18,5 | 6,5 | >100% | 57,6 | 44,8 | 29% |

| Свободный денежный поток | 12,0 | 2,3 | >100% | 35,6 | 26,2 | 36% |

Источник: данные компании

В 1Q 2023 ожидаются невысокие темпы роста выручки JD.com на уровне 1–2% г/г из-за высокой базы, так как в прошлом году в 1Q 2022 темпы роста достигали 18% г/г. При этом средние темпы роста выручки в 2023–2025 гг. оцениваются в 10% в год.

| Финансовые показатели, млрд CNY | 2020 | 2021 | 2022 | 2023E | 2024E | 2025Е |

|---|---|---|---|---|---|---|

| Выручка | 745,8 | 951,6 | 1 046,2 | 1 146,6 | 1 272,6 | 1 422,4 |

| Скорр. EBITDA | 20,7 | 18,7 | 33,6 | 34,6 | 43,3 | 50,9 |

| Скорр. операционная прибыль | 15,3 | 13,4 | 27,6 | 25,4 | 34,3 | 40,3 |

| Скорр. чистая прибыль | 16,8 | 17,2 | 28,2 | 30,5 | 38,1 | 44,9 |

| Скорр. развод. прибыль на акцию, CNY | 5,28 | 5,38 | 8,86 | 11,04 | 12,93 | 14,53 |

| Денежные средства и эквиваленты | 86,1 | 70,8 | 78,9 | 132,7 | 157,8 | 195,6 |

| Валюта баланса | 422,3 | 496,5 | 595,3 | 610,8 | 672,9 | 733,1 |

| Чистый долг | -130,9 | -171,6 | -177,6 | -106,2 | -136,7 | -198,1 |

| Скорр. операционный денежный поток | 42,6 | 44,8 | 57,6 | 54,6 | 57,5 | 72,2 |

| Капитальные затраты | 7,7 | 18,6 | 22,0 | 17,1 | 18,9 | 19,8 |

| Свободный денежный поток | 34,9 | 26,2 | 35,6 | 37,5 | 38,6 | 52,4 |

| Скорр. маржа EBITDA, % | 2,8% | 2,0% | 3,2% | 3,0% | 3,4% | 3,6% |

| Скорр. чистая маржа, % | 2,3% | 1,8% | 2,7% | 2,7% | 3,0% | 3,2% |

| ROA, % | 4,9% | 3,8% | 5,2% | 3,9% | 4,9% | 5,1% |

| ROE, % | 12,5% | 8,7% | 13,4% | 9,6% | 11,0% | 11,0% |

Источник: Reuters

Научитесь самостоятельно оценивать фундаментальные показатели компании, посетите онлайн-курс «Продвинутый инвестор».

Оценка

Для прогнозирования стоимости акций JD.com мы использовали оценку по мультипликаторам относительно аналогов в Китае и США.

Оценка по прогнозным мультипликаторам P/E и EV/EBITDA на следующие 12 месяцев предполагает целевую капитализацию 567,8 млрд юаней, что эквивалентно HKD 646,7 млрд, или $ 82,4 млрд.

В Гонконге целевая стоимость акций JD.com составляет HKD 203,30 с апсайдом 33,3%. В США целевая стоимость ADS JD.com составляет $ 51,80 с апсайдом 31,1% (1 ADS = 2 акции). Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям и ADS компании JD.com.

Средневзвешенная целевая цена акций JD.com в Гонконге по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 286,50 (апсайд — 87,9% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, 3 — Hold, а 1 — Strong Sell).

Оценка целевой цены акций JD.com аналитиками Credit Suisse (Non-Japan Asia) составляет HKD 339 («Покупать»), CCB International Securities — HKD 302,70 («Покупать»), Nomura — HKD 276 («Покупать»), HSBC — HKD 273 («Покупать»), China Merchants Securities — HKD 228,60 («Покупать»).

| Компании-аналоги | P/E NTM | EV/EBITDA NTM |

|---|---|---|

| JD.com | 11,46 | 8,16 |

| Alibaba Group Holding | 9,17 | 6,46 |

| Tencent Holdings | 18,90 | 13,86 |

| PDD Holdings | 19,67 | 12,66 |

| Vipshop Holdings | 8,86 | 4,85 |

| Amazon.com | 61,37 | 11,05 |

| eBay | 9,91 | 7,38 |

| ETSY | 38,16 | 18,24 |

| Медиана по аналогам | 18,90 | 11,05 |

| Показатели для оценки | Скорр. чистая прибыль NTM | Скорр. EBITDA NTM |

| JD.com, млрд CNY | 32,4 | 36,8 |

| Оценочная капитализация JD.com, млрд CNY | 612,6 | 523,0 |

Источник: Reuters, расчеты ФГ «Финам»

| Показатель | Валюта CNY | Валюта HKD | Валюта USD |

|---|---|---|---|

| Целевая капитализация, млрд | 567,8 | 646,7 | 82,4 |

| Целевая EV, млрд | 451,0 | 513,7 | 65,5 |

| Целевая цена | — | 203,30 | 51,80 |

| Потенциал роста | — | 33,3% | 31,1% |

Источник: расчеты ФГ «Финам»

| Дополнительная информация (справочно) | |||

| Количество акций в обращении, млн | 3 181 | Чистый долг (4Q 2022), млрд CNY | -177,6 |

| Количество ADS в обращении, млн | 1 590 | Доля меньшинства (4Q 2022), млрд CNY | 60,8 |

| Курс CNY/HKD | 1,1390 | Курс USD/CNY | 6,8890 |

Источник: данные компании, Reuters

Технический анализ

Для акций JD.com в Гонконге характерен весьма широкий диапазон колебаний с потолком на уровне HKD 260 и дном на уровне HKD 147. Сейчас акции торгуются вблизи локальных минимумов, исходя из этого, можно ожидать разворота и последующего роста. Отметим, что бумаги локально перепроданы, так как отставание от SMA50 достигает 35%. Текущие уровни интересны для открытия длинных позиций.

Источник: Finam.ru

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 22.03.2023.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

Источник: Finam.ru