4-часовой таймфрейм

Амплитуда последних 5 дней(high-low): 67п – 60п – 54п – 127п – 102п.

Средняя волатильность за последние 5 дней: 82п(средняя).

После завершения совершенно сумасшедшей недели для пары EUR/USD, возникает ряд резонных вопросов, который требуют ответов. Во-первых, изначально последняя неделя февраля рассматривалась, как коррекционная, после трех недельного падения евровалюты. Таким образом, движение вверх ожидалось, но в конце недели слишком усилилось и превратилось в довольно сильный восходящий тренд. Вопрос: что дальше? Быки переломили тренд в свою пользу или же просто коррекция получилась слишком сильной? Во-вторых, макроэкономические данные на прошлой неделе(хоть было их немного), по сути, были проигнорированы. Нельзя также сказать, что трейдеры реагировали на фундаментальный фон, когда то ли избавлялись от доллара, то ли инвестировали в евро. Вопрос: готовы ли рынки немного успокоится и вновь логично реагировать на макроэкономические публикации? Ведь, по сути, для валютной пары евро/доллар в фундаментальном плане не изменилось ничего. Евровалюта все также слаба, доллар – все также силен. Ничего не изменилось в экономиках США и Евросоюза, а пресловутый «коронавирус», который вызывает панику на валютном рынке, на фондовых рынках, имеет отношение и к Штатам, и к ЕС. Таким образом, нельзя сделать вывод, что «коронавирус» оказывает на чью-либо экономику большее негативное воздействие. Таким образом, мы считаем, что все же на прошлой неделе имела место быть именно коррекция. Так как рост европейской валюты продолжался на протяжении 6 дней беспрерывно, то теперь нужна коррекция уже против коррекции. Соответственно, практически в любом случае на новой неделе мы ждем падения котировок европейской валюты. Об этом говорит банальный технических анализ. Как и прежде, рекомендуем не стараться угадать точки разворота тренда, а просто быть готовыми к развороту на Юг, реагируя на показания технических индикаторов.

Однако техника техникой, но и макроэкономический фон не стоит отодвигать в сторону. Да, на прошлой неделе трейдеры практически никакого внимания на отчеты и публикации не обратили. Однако, во-первых, их было крайне мало, во-вторых, они были малозначимые(кроме отчета по заказам на товары долгосрочного использования в США). На этой же неделе важных публикаций будет предостаточно и в США, и в Евросоюзе. Таким образом, вряд ли трейдеры смогут продолжать игнорировать макроэкономическую статистику.

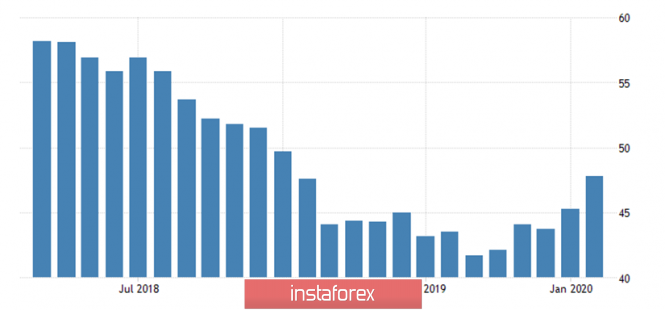

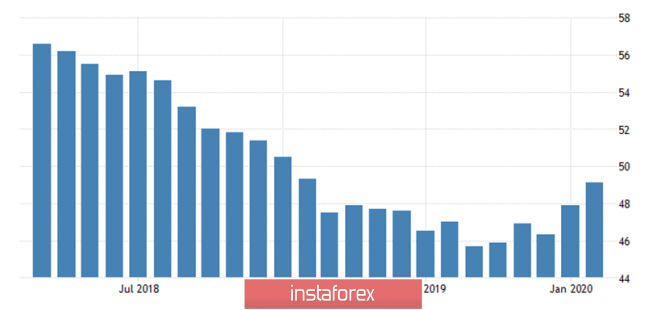

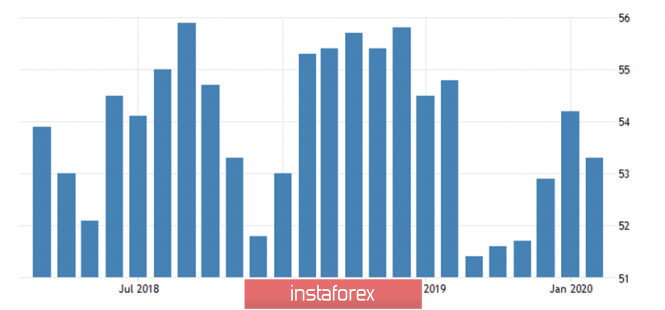

Итак, начнем рассматривать события в хронологическом порядке. В понедельник в Германии будет опубликован индекс деловой активности в секторе производства за февраль. В январе было зафиксировано значение 45,3, а предварительные данные за февраль говорили об увеличении показателя до 47,8. Именно такие прогнозы дают экономисты в качестве финального значения второго месяца 2020 года. Скорее всего, прогнозы сбудутся, поэтому промышленный сектор может начать показывать признаки восстановления.

Аналогичный индекс будет опубликован и в Евросоюзе. Согласно предварительным значениям за февраль, индекс вырос до 49,1 и такие же прогнозы и по итоговому значению. Таким образом, и в Еврозоне промышленный сектор может начать показывать восстановление. Соответственно, европейские данные в понедельник могут порадовать трейдеров. Однако, оба показателя, скорее всего, останутся ниже уровня 50,0, то есть спад в области будет зафиксирован и на этот раз.

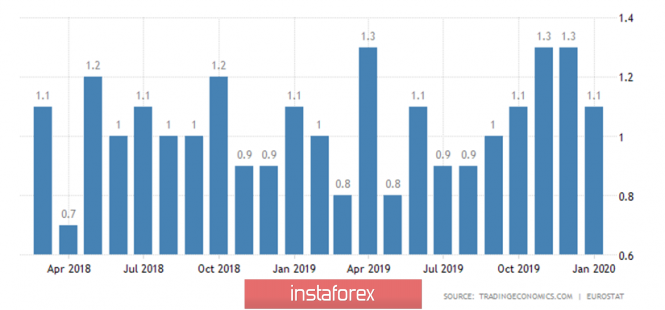

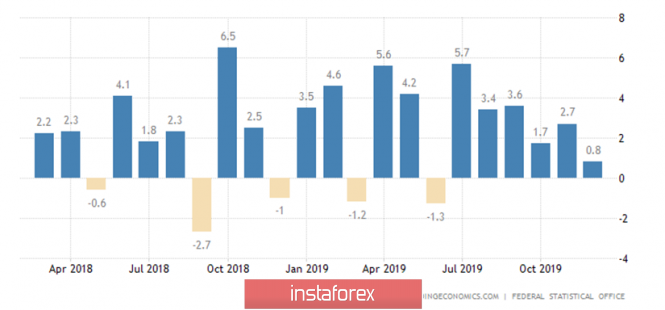

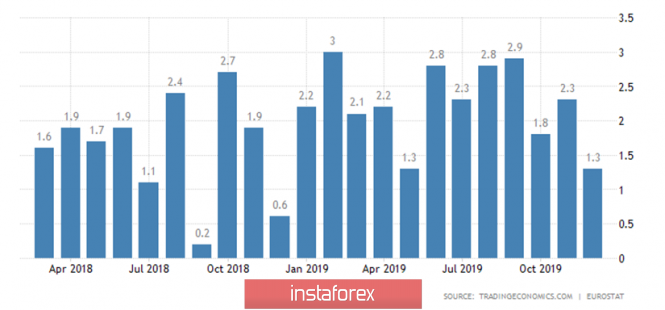

Во вторник, в Евросоюзе будут опубликованы еще более значимые данные. Сначала станут известны уровень безработицы и индекс цен производителей, а потом – базовый индекс потребительских цен и основной ИПЦ. Базовая инфляция, согласно различным прогнозам, составит в феврале от 1,1% до 1,2% г/г. То есть ускорение, если и ожидается, то незначительное. Напомним, что базовый показатель не учитывает изменение цен на продукты и энергоносители. Если взглянуть на график выше, то за последние два года базовая инфляция постоянно находилась около 1%.

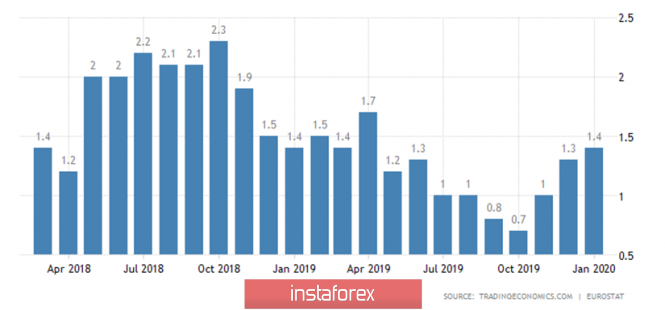

Основной показатель инфляции учитывает ценовые изменения всех категорий товаров. В последние месяцы начал ускоряться, однако прогнозы на февраль месяц говорят о новом замедлении до 1,2% — 1,3% г/г. Таким образом, этот показатель останется, вероятнее всего, на довольно низких значениях и вряд ли окажет поддержку европейской валюте.

В среду, 4 марта, в Германии будет опубликован показатель розничных продаж за январь, который может немного ускорится по прогнозам экспертов до 1,2% — 1,4% г/г.

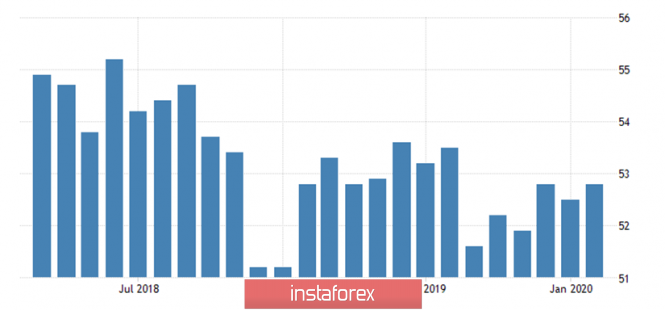

А также индекс деловой активности в секторе услуг, который не вызывает никаких опасений у экономистов и трейдеров, хоть и прогнозируется с небольшим снижением до 53,3. За последние два года показатель ни разу не опускался ниже ключевого уровня 50,0, поэтому сфера услуг считается стабильным сектором экономики.

В Еврозоне будет также опубликован PMI для сферы услуг, который также не вызывает никаких опасений у трейдеров, и прогнозируется с небольшим повышением до 52,8.

А розничные продажи в Евросоюзе в январе могут прибавить от 1,1% до 1,4%, но в целом останутся на уровне предыдущего месяца, декабря. В четверг и пятницу никаких важных публикаций в Евросоюзе не запланировано.

Что можно сказать по этому пакету новостей в целом? Данные достаточно важные, однако после сильного шестидневного роста евровалюты трейдерам понадобятся очень сильные отчеты из Еврозоны, чтобы продолжать покупать евровалюту. Таким образом, мы считаем, что, если данные по деловой активности в промышленности, инфляции, а также розничным продажам в ЕС не окажутся значительно выше прогнозных значений, то участники рынка не обратят на все европейские отчеты должного внимания. Тем более, что прогнозы по некоторым показателям предрекают рост, а по некоторым – снижение. Техническая коррекция необходима паре и только очень сильная статистика из ЕС или очень слабая из США перекроет технические факторы. Таким образом, мы считаем, что более вероятно на следующей неделе падение евровалюты.

Торговые рекомендации:

Пара EUR/USD пока сохраняется восходящее движение. Таким образом, сейчас можно оставаться в длинных позициях с целью уровень волатильности 1,1108, однако индикатор MACD уже развернулся вниз, а вероятность начала коррекции очень высока. Продавать пару евро/доллар можно будет с целями 1,0881 и линия Сенкоу Спан Б, когда трейдерам удастся закрепиться обратно ниже критической линии.

Пояснения к иллюстрации:

Индикатор Ишимоку:

Тенкан-сен – красная линия.

Киджун-сен – синяя линия.

Сенкоу Спан А – светло-коричневая пунктирная линия.

Сенкоу Спан Б – светло-фиолетовая пунктирная линия.

Чинкоу Спан – зеленая линия.

Индикатор Боллинджер Бандс:

3 желтых линии.

Индикатор MACD:

Красная линия и гистограмма с белыми барами в окне индикаторов.

Уровни поддержки/сопротивления классические:

Красные и серые пунктирные линии с ценовыми обозначениями.

Пивот уровень:

Желтая сплошная линия.

Уровни поддержки/сопротивления, учитывающие волатильность:

Серые пунктирные линии без ценовых обозначений.

Возможные варианты движения цены:

Красные и зеленые стрелки.Материал предоставлен компанией InstaForex — www.instaforex.com