На неделе снова поползли слухи о недостаточности долларовой ликвидности на рынке США. В условиях рисков со стороны коронавируса, которые далеко не сняты, ФРС сокращает объемы РЕПО на открытом рынке. На мой взгляд, ФРС выбрала неудачное время для такого маневра. Как результат, рост доллара и золота в качестве защитных активов продолжается.

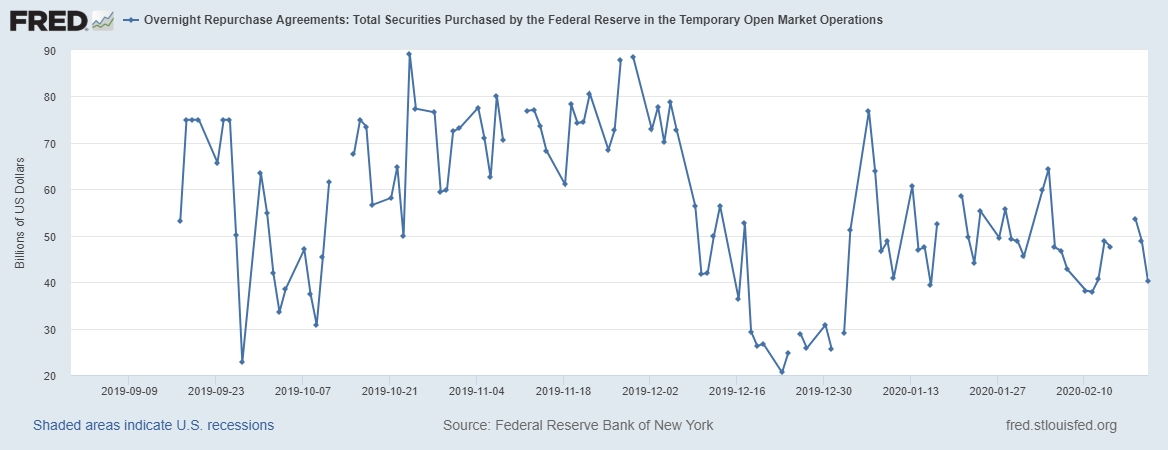

Начнем с объемов РЕПО на текущей неделе

Да, действительно, объемы РЕПО снижаются и подошли к минимальным значениям с начала года. Планы ФРС снизить объемы РЕПО наверняка толкнут показатель на новые минимальные уровни 2020 года.

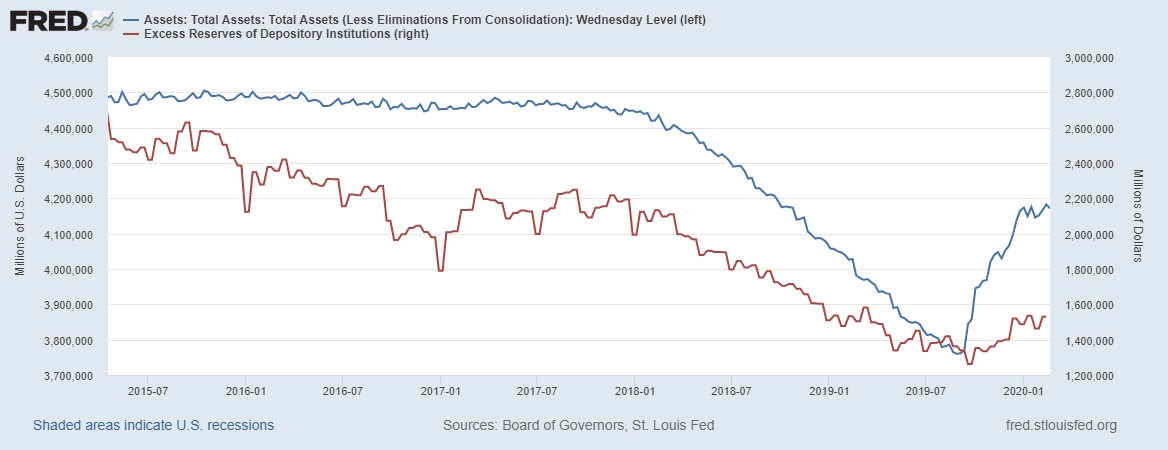

Баланс ФРС перестал расти и с начала года находится в боковой динамике. На текущей неделе баланс потерял 11 млрд долларов.

Синей линией нанесен баланс ФРС, а красная линия – это избыточные резервы коммерческих банков. Мы видим, что потуги ФРС сбалансировать денежный рынок пока не приводят к росту избытка денег, который нужен для расширения денежной базы. Можно сказать, что ликвидность в США не более чем в балансе.

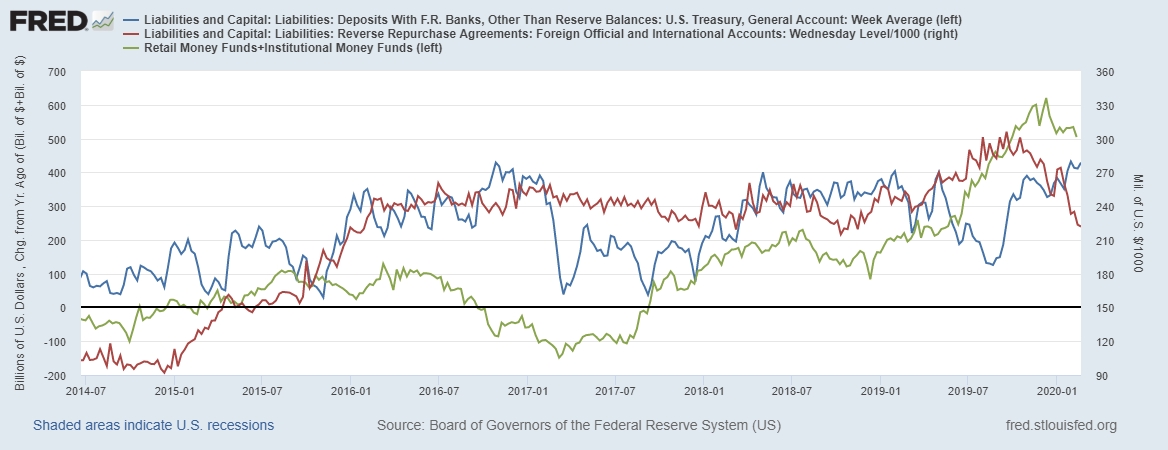

Далее поглощение ликвидности

Красная линия – РЕПО для нерезидентов. Показатель уже прилично снизился, что указывает на снижение спроса на доллары со стороны нерезидентов. Это результат снижения ставки Libor на международном рынке.

Также снижается показатель вложений во взаимные фонды, инвестирующие в инструменты денежного рынка, этот показатель нанесен зеленой линией. Пока это снижение незначительное, но, возможно, тренд намечен.

Синяя линия – счет Казначейства в центральном банке. Показатель остается на своих исторических пиках. Это стимулирует ФРС продолжать проводить РЕПО на открытом рынке. Видимо, Госдеп решил взять в свои руки под контроль денежный рынок. Держа объем своего счета на высоком уровне, Госдеп стимулирует ФРС добавлять ликвидность в экономику, после чего можно увеличить расходы, и деньги потекут рекой в экономику, например 200-300 млрд долларов добавочной ликвидности. Это наверняка обрушит доллар в нужный для Госдепа момент.

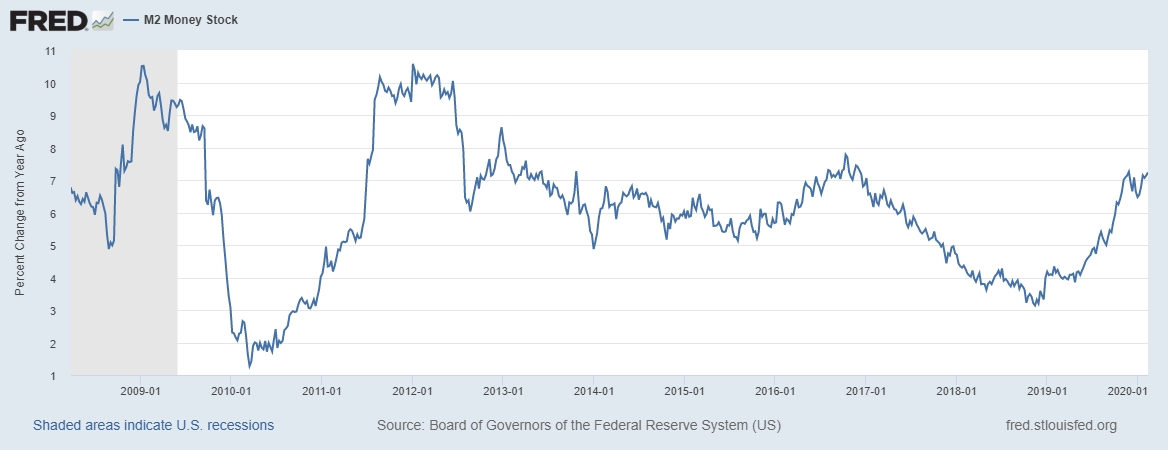

Пока видим обратную картину, и денежная масса М2 продолжает оставаться на высоких уровнях, создавая «денежный навес» в экономике, что стимулирует рост цен в США и мире.

На неделе денежная масса прибавила еще 19 млрд долларов, а годовой темп роста держится выше 7% при росте номинального ВВП не более 3%, избыток денег идет на финансовые рынки, что поддерживает фондовые индексы.

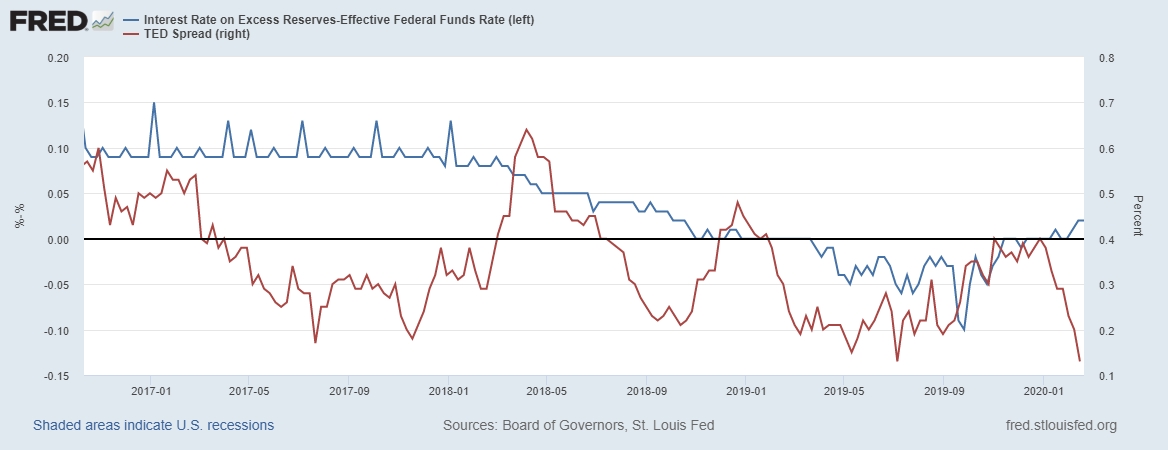

Процентные ставки находятся в нормальных положениях

Синяя линия – спред между фиксированной ставкой по избыточным резервам коммерческих банков и рыночной, эффективной ставкой. Показатель выше ноля, но пока отрываться выше не стремится, что указывает на тонкий рынок ликвидности в США.

Красная линия – ТЕД-спред. Это разница между ставкой Libor и ставкой по федеральным фондам в США. Показатель резко ушел вниз и подошел к минимальным значениям с 2017 года. Такая динамика указывает на то, что на международном рынке проблем с долларом нет, и хеджирование в Лондоне долларовых активов становится выгодным, т. к. ставка там снижается. Показатель сделок РЕПО для нерезидентов указывает на долгосрочную, цикличную тенденцию.

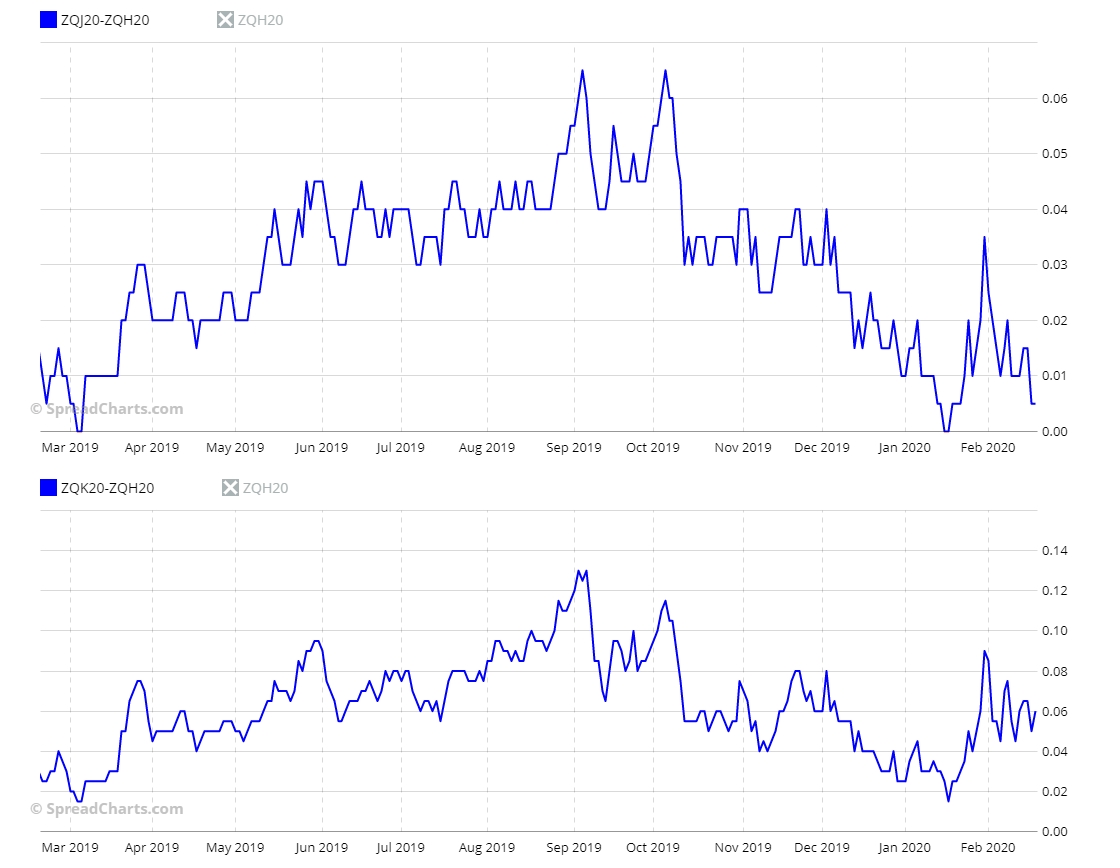

Далее оценка перспективы ставок в США участниками рынка. Кривая доходности между ставками денежного рынка и рынка капиталов остается в инверсии, что сигнализирует о необходимости снижения ставок уже в ближайшем будущем. Далее оценим, когда именно рынок ждет снижения ставки, ведь ФРС следует за рынком и сюрпризы в решениях монетарных властей крайне редки.

Верхняя картинка – это обратный спред на фьючерсном рынке между контрактами апрель-март. Здесь показатель снижается, что указывает на низкую вероятность снижения ставки в марте.

На нижней картинке – тот же спред, но контракты май-март. И здесь настроения на снижение ставок более позитивные.

К месту сказать, что этот же спред со сроком до конца года выдает 100% снижение ставок. Пока можно ожидать снижение ставки на апрельском заседании.

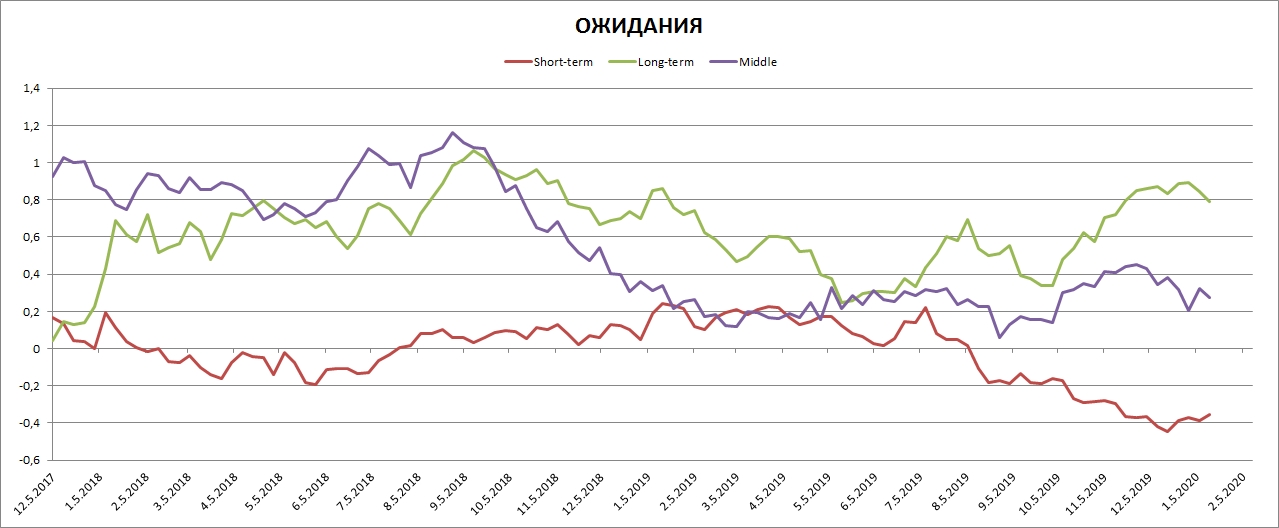

Замкнем наш обзор распределением позиций по фьючерсам на облигации Казначейства США, торгуемые на Чикагской товарной бирже

Мы видим, что ожидания профучастников рынка (хеджеров) по длинному краю (от 10 лет и выше) остаются «бычьими». Т.е. продолжают держать длинную позицию, что соответствует снижению ставки. Эта ситуация нанесена зеленой линией.

При этом, по денежному рынку (до года) держат короткую позицию, что соответствует росту ставки денежного рынка. Это нанесено красной линией.

Средние дюрации в неопределенности.

ВЫВОД

Мы видим, что ожидания на рынке ставок носят перспективу дальнейшего углубления инверсии кривой доходности, которая продержится до снижения учетной ставки, что толкнет ставки денежного рынка ниже ставок рынка капиталов.

Денежный рынок США остается в тонком балансе, и сейчас, с ростом рисков последствий коронавируса на мировую экономику, мы наблюдаем следствие тонкого рынка – рост доллара США.

Текущая ситуация не благоприятствует росту S&P 500 и, видимо, индекс продолжит коррекцию. Как ранее писал, мы уже в коррекционной фазе, несмотря на обновление исторических максимумов.

Уход от рисков поддержит котировки золота и 10-летних облигаций.

Автор : Евгений Халепа, трейдер